Сразу хотим сказать: те, кто в финале этих размышлений ожидает найти точное предсказание среднегодовой цены на нефть ($40, $50 или $60 за баррель) марки WTI, Brent, Urals, Nigeria Bonny Light и т.д., будут разочарованы. Статья не об этом. Ведь любые привязки привычных нам календарных величин к динамике мировых рынков не имеют смысла на практике. И сегодня цена для маркерных сортов нефти в подавляющем большинстве случаев определяется котировками фьючерсов, в случае с которыми более 90% сделок завершаются денежными расчетами без факта выхода на поставку товара. При глобальном характере торгов существует множество производных финансовых инструментов с различными датами экспирации (завершение действия контракта), а торговые стратегии не предполагают получение прибыли, скажем, к 31 декабря 2017 года, и рассматривают соотношение текущего счета с динамикой котировок в каждый момент времени.

Сложившаяся к настоящему времени модель рынка кардинально отличается от реалий 70-х — начала 80-х годов двадцатого века (формирование цены на нефть по принципу «затраты плюс» на базисе нефтяных сортов нескольких стран Персидского залива), сегодня она априори вынуждает отрасль учитывать настроения трейдеров. С середины 2000-х годов, вслед за бурным развитием технологических платформ, мировые рынки (финансовые, сырьевые) становятся все более эклектичными. Конечно, у компаний есть возможности по хеджированию ценовых (и не только) рисков с использованием все тех же производных финансовых инструментов. Но слишком консервативный подход (например, фиксация с помощью фьючерсов/опционов «приемлемой» цены нефти на уровне $50 за баррель в 2012-2014 годах) снижает прибыльность компаний, что едва ли способно порадовать акционеров, которые, к слову сказать, вполне могут хеджировать ценовые риски самостоятельно.

Главный вопрос, встающий перед компаниями: насколько вообще необходимы предсказания цен на кратко- и среднесрочную перспективу? Ведь хорошо известно, что значительная часть отраслевых проектов имеет длительные инвестиционные циклы, а факторы, которые оказывают влияние на долгосрочную динамику цен, зачастую кардинально отличаются от тех, которые определяют котировки в интервале от 1 года до 5 лет. Как видно на графиках ниже, консенсус-прогноз по состоянию на середину 2008 и 2014 годов (в наиболее критичные моменты обвала котировок) не соответствовал фактическим изменениям цен.

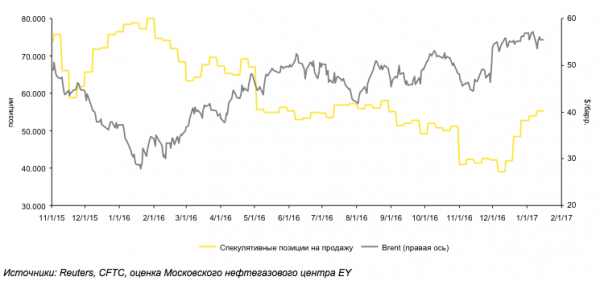

Означает ли это, что любые прогнозы бессмысленны? Мы полагаем, что нет. Расхождение между прогнозами и действительностью, на наш взгляд, связано с тем, что в большинстве методологических подходов к прогнозу цен на нефть используются вводные допущения, влияющие на нефтяные котировки на интервалах, превышающих один год. Классический пример — попытка спрогнозировать среднегодовую цену на базе поиска «точки безубыточности» по ключевым маржинальным проектам, которая, как показывает практика далеко не всегда способна объяснить происходящее на рынке. И в целом, мы полагаем, что кратко- и среднесрочные прогнозы должны строиться на базе поиска индикаторов, являющихся «предвестниками» (или «попутчиками») того или иного рыночного тренда с соответствующей оценкой математического ожидания. В качестве примера рассмотрим динамику открытых «спекулянтами» коротких позиций в сопоставлении с изменениями нефтяных котировок.

На графике 3 видно, что увеличение или снижение коротких позиций у участников рынка рано или поздно находит свое отражение и в динамике цен. Скажем, что те, кто в конце октября-начале ноября 2016 года поверил в то, что изменение настроения рыночных «спекулянтов» найдет свое отражение и в динамике цен, вправе были ожидать достижения полуторагодичных максимумов котировок.

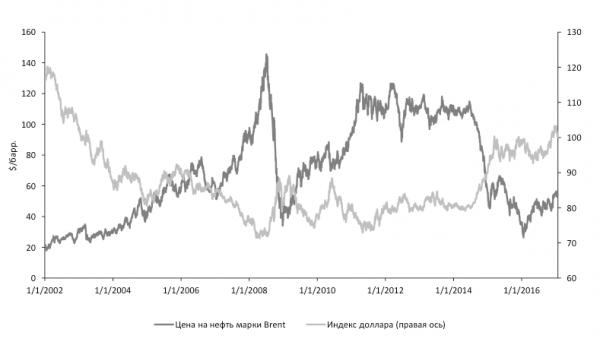

Подобную ситуацию можно наблюдать и в случае с широко известным правилом «сильный доллар — слабая нефть». На графике 4 несложно заметить, что длительные циклы укрепления доллара сопровождаются падением нефтяных цен, однако, на более узких временных интервалах возможны расхождения.

Какой же из этого можно сделать вывод? Полагаем, что при прогнозировании достичь точного знания о будущих колебаниях нефтяных котировок невозможно. Однако мы можем определить факторы, которые их формируют. Анна Ахматова когда-то написала: «Будущее, как известно, бросает свою тень задолго до того, как войти». Как показывает наша практика, структурное и глубинное понимание факторов, влияющих на рынки сегодня, способно существенно снизить риски ошибок в прогнозах и принятии неправильных решений в будущем.